Conseil

Conseil

Nous conseillons nos clients de manière globale, évaluons les opportunités et les risques, et élaborons des stratégies sur mesure et durables pour les investissements immobiliers directs et indirects.

Toujours avec une perspective à long terme, la continuité et la conscience du risque.

Analyse

Analyse

Depuis plus de 30 ans, nous analysons le marché immobilier suisse et ses produits d'investissement.

En plus des aspects quantitatifs, des éléments qualitatifs tels que les principes de gestion, le respect des coûts et la création de valeur à long terme jouent un rôle important.

Stratégie

Stratégie

Nous évaluons votre portefeuille immobilier, concevons et créons des stratégies globales et durables, et vous accompagnons dans leur mise en œuvre.

Nous facilitons les partenariats stratégiques et générons des synergies pour des potentiels de développement et de valorisation supplémentaires.

Mise en réseau

Mise en réseau

Grâce à notre expérience de longue date et au réseau qui en découle, des synergies et des liens se créent entre les propriétaires immobiliers, les investisseurs, les gestionnaires d'actifs et les prestataires de services immobiliers.

Avec cette approche, nous formons pour nos clients un lien entre les investissements immobiliers directs et mais également entre la Suisse romande et la Suisse alémanique.

Mandats

Mandats

Nous élaborons pour vous une stratégie immobilière adaptée sur mandat.

L'échange personnel continu garantit de pouvoir réagir à tout moment aux préférences ou aux situations de marché changeantes. Cela peut également se faire sous la forme d'une participation à des organes tels que des comités d'investissement, des conseils d'administration ou des conseils de fondation.

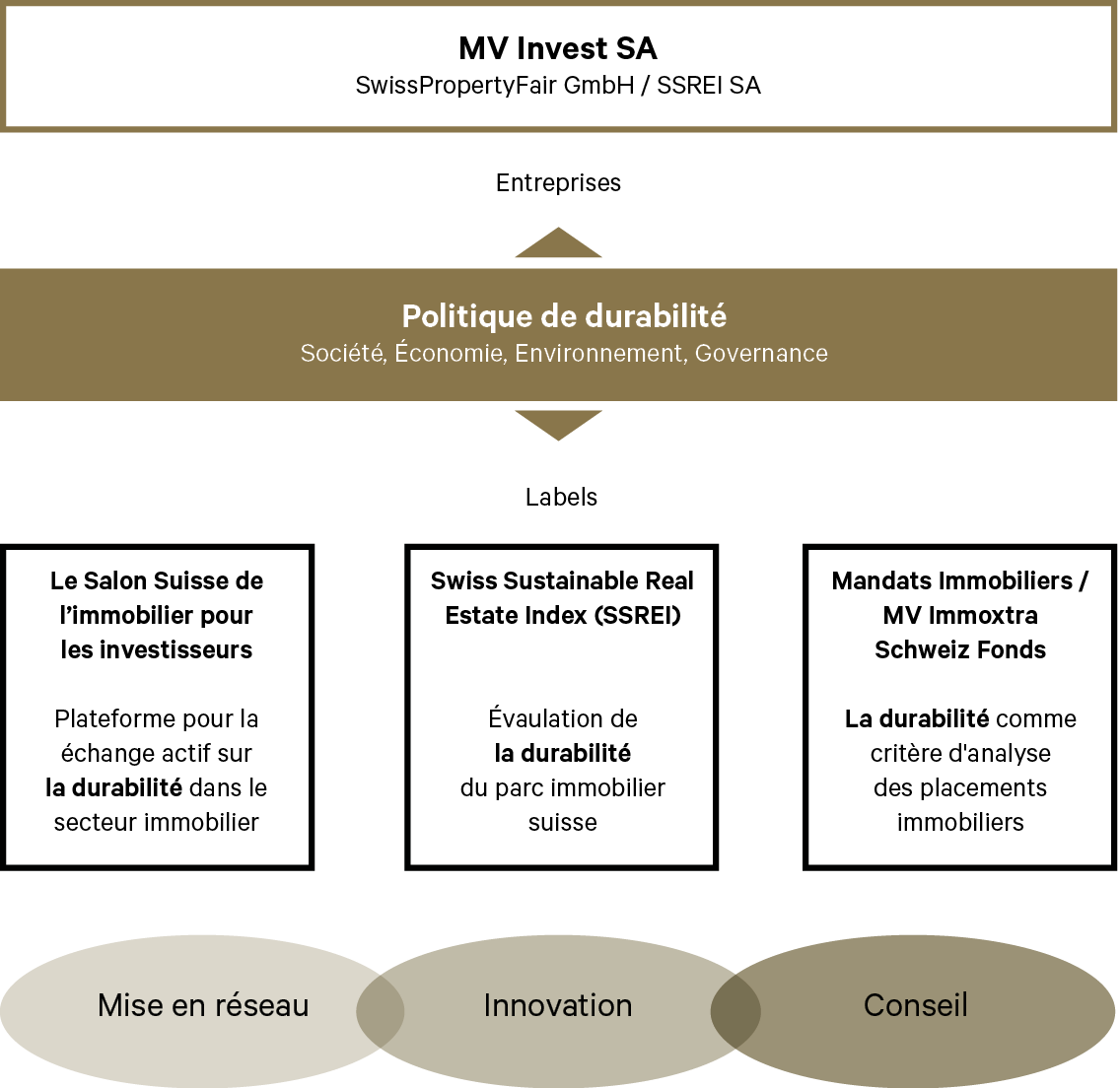

Durabilité

Durabilité

Notre modèle de durabilité spécialement développé nous permet d'évaluer tous les produits immobiliers suisses cotés et non cotés (actions, fonds, fondations de placement) et de fournir aux investisseurs institutionnels un rapport sur la durabilité.

Avec le Swiss Sustainable Real Estate Index (SSREI), un instrument approprié pour l’évaluation de la durabilité du parc immobilier suisse a déjà été lancé il y a quelques années. Ce standard est devenu une valeur de référence pour les investisseurs suisses.

La chronique immobilière janvier 2026

Comme chaque année, le mois de janvier est particulièrement intensif pour les investissements immobiliers. Le salon IMMO26, qui s’est tenu à la mi-janvier, a une nouvelle fois fourni des éléments d’orientation importants pour les mois à venir. Dans ce contexte, les décisions politiques restent un thème central, souvent marqué...

La chronique immobilière janvier 2026

Comme chaque année, le mois de janvier est particulièrement intensif pour les investissements immobiliers. Le salon IMMO26, qui s’est tenu à la mi-janvier, a une nouvelle fois fourni des éléments d’orientation importants pour les mois à venir. Dans ce contexte, les décisions politiques restent un thème central, souvent marqué par des contradictions. Ainsi, plus de 60 % des citadins se plaignent d’une pénurie de logements, tandis que, dans le même temps, 50 % à 70 % d’entre eux s’opposent à une densification accrue ou à la construction de tours. Par ailleurs, les autorités réclament une meilleure protection des locataires, alors que ces derniers disposent déjà de la possibilité de demander une réduction de loyer à la suite de la baisse du taux hypothécaire de référence — un droit que plus de 50 % des locataires n’exercent pas. Des divergences démographiques entre les cantons commencent à apparaître. Selon MoneyPark, dans plusieurs cantons comme le Tessin, Berne, le Jura et les Grisons, le vieillissement de la population et le ralentissement de la demande pourraient poser des défis à moyen terme. Sur le plan macroéconomique, la détérioration du contexte politique mondial soutient le franc suisse et maintient une forte demande immobilière de la part des investisseurs étrangers. Les avis divergent toutefois sur le potentiel restant du marché, compte tenu des valorisations boursières actuelles : Morgan Stanley juge Swiss Prime Site surévaluée, tandis qu’UBS adopte une lecture opposée. La réponse du marché se traduit par la création de nouveaux produits et des augmentations de capital, dans un environnement où ces liquidités doivent être réinvesties à des niveaux de prix élevés. L’arrivée du Mobifonds, ainsi que le lancement prévu au printemps d’un nouveau fonds immobilier de Swiss Life sur la bourse SIX, devraient influencer sensiblement l’évolution du marché boursier.

La newsletter de la chronique immobilière - abonez-vous ici!

La chronique immobilière février 2026

Le marché immobilier suisse est souvent qualifié de « cher », tant sur le marché direct que sur le segment coté en bourse. Un niveau de prix élevé ne signifie toutefois pas nécessairement une surévaluation. L’élément déterminant réside bien davantage dans la résilience des cash-flows et dans la discipline du capital...

La chronique immobilière février2026

Le marché immobilier suisse est souvent qualifié de « cher », tant sur le marché direct que sur le segment coté en bourse. Un niveau de prix élevé ne signifie toutefois pas nécessairement une surévaluation. L’élément déterminant réside bien davantage dans la résilience des cash-flows et dans la discipline du capital. Le mot « cher » provient du latin carus – aimé, précieux. C’est précisément ce qu’incarne l’immobilier suisse dans un contexte international marqué par l’incertitude : un actif réel, soutenu par la stabilité institutionnelle et par la force du franc suisse. L’année 2025 est présentée comme une année record en matière de transactions de capital. Environ 60 % des volumes ont toutefois concerné le segment non coté. Sur le marché coté, l’équilibre peut en revanche évoluer rapidement. Avec des opérations en capital annoncées et de nouvelles cotations représentant plus de CHF 3 milliards dans les prochaines semaines, la question légitime se pose de savoir si la demande sera en mesure d’absorber ces volumes. Les opportunités naissent rarement en période d’euphorie – elles apparaissent bien plus souvent dans des phases d’ajustement. Un agio faible ne constitue pas une stratégie d’investissement, mais tout au plus un argument marketing. À long terme, ce sont la qualité structurelle d’un produit et la cohérence du processus d’investissement qui font la différence. Une analyse fondée repose notamment sur trois piliers centraux : « Les personnes » – La qualité du management, ses compétences clés et sa capacité à piloter activement les cycles, « Le portefeuille » – La valorisation d’entrée, le potentiel d’augmentation des loyers, les réserves de développement ainsi que les risques réglementaires et « Le processus » – La gestion de l’endettement et des coûts, la discipline dans les transactions de capital ainsi qu’un pilotage cohérent, à la fois cyclique et contracyclique. Il y a encore deux ans et demi, plus de 50 % des véhicules cotés se négociaient avec un disagio. Les cycles ne disparaissent pas ; ils ne font que changer de forme. Les derniers résultats annuels sont solides du point de vue des valorisations, mais plus modérés sur le plan opérationnel en base « like-for-like ». Dans cet environnement, la sélectivité demeure essentielle. Une constante subsiste néanmoins : le franc suisse conserve sa fonction structurelle de valeur refuge.

La newsletter de la chronique immobilière - abonez-vous ici!

L'article dans le Point de mire

« Prise en compte de la durabilité dans les investissements immobiliers indirects »

L'article dans INSTITUTIONAL

Comment intégrer la durabilité dans une stratégie d'investissement immobilier passive ? L'intégration de la durabilité dans le processus d'investissement constitue un défi pour de nombreux investisseurs...

Comment intégrer la durabilité dans une stratégie d'investissement immobilier passive ? L'intégration de la durabilité dans le processus d'investissement constitue un défi pour de nombreux investisseurs, en particulier lorsqu'ils utilisent des produits passifs dont l'allocation est basée sur la capitalisation boursière. Le groupe de placement MV Swiiterra, qui investit de manière passive dans tous les fonds immobiliers suisses cotés, offre une solution à ce dilemme.

Notre équipe pour vos objectifs.

La compétence, la passion et la vision créent la base sur laquelle nous pouvons nous concentrer pleinement sur vos besoins.

Roland Vögele

CEO

+41 43 499 24 90

Sacha Deutsch

Senior Advisor

+41 43 499 24 91

Ulrich Kaluscha

Senior Advisor

+41 43 499 24 96

Daniel Smith

Senior Advisor

+41 43 499 24 96

Remo Burri

Investment Analyst

+41 43 499 24 94

Debora Zgraggen

Operations Manager

+41 43 499 24 97

Leonie Eberhardt

Marketing/Event Manager

+41 43 499 24 89

Sarina Wanner

Marketing/Event Manager

+41 43 499 24 93

Elvira Bieri

Chief Sustainability Officer

+41 43 499 24 99